1.什么是回收期法

2.回收期法的应用依据

采用回收期法评价投资项目是否可取的依据是:

1.为投资项目确定一个要求的投资回收期,当投资项目的预计投资回收期短于要求的投资回收期时,说明该投资项目在要求的投资回收期内可以收回全部投资,该投资项目可行;当投资项目的预计投资回收期长于要求的投资回收期,说明投资项目在要求的投资回收期内不能收回全部投资,该投资项目不可行。

2.在多个投资项目中进行择一决策时,应选择投资回收期最短的投资项目。

3.回收期法的计算方法

回收期法的计算公式如下:

1.当每年现金净流入量相等时回收期=初始投资/年现金净流入量

2.当每年现金净流入量不相等时回收期=短于回收期最高年限+(初始投资-短于回收期最高年限累计现金净流入量)/(长于回收期最低年限累计现金净流入量+短于回收期最高年限累计现金净流入量)

例如:某企业有资金100,000元,准备用于投资,要求的投资回收期为6年,现有两个投资项目可供选择,相关资料如下:

投资项目A:预计平均年现金净流入量为20,000元。

投资项目B:年现金净流入量为:投资项目A预计投资回收期投资项目B预计投资回收期

投资项目A和投资项目B的预计投资回收期都短于要求的投资回收期,而投资项目A的预计投资回收期又短于投资项目B的预计投资回收期,故投资项目A的投资效果优于投资项目B。

4.回收期法的缺点

回收期法的第一个缺点就是没有考虑到货币的时间价值。它没有将未来现金流贴现后与初始投资进行比较。第二个缺点是没有考虑到回收期以后的收益,方案c体现了这一问题。第三个缺点是决策标准的制定比较武断。对于合适的决策标准的选择没有理论根据,只是臆测、假想,很容易被操纵。

5.回收期法继续受欢迎的原因[1]

尽管回收期法有很多缺点,但它仍旧是一种被广泛应用的评估方法。这有很多原因。第一,这种方法很少当做主要的评估方法,一般作为辅助方法使用,对更为复杂的方法进行补充。虽然在单独考虑问题时采用回收期法不太合适,但是,如果我们考虑了组织中的各种关系和其他方法的补充作用,采用回收期法之后,我们可以发现这种方法有其合理的逻辑性。比如回收期法可以在早期阶段用于筛选那些具有明显不可接受风险和收益的方案。在初级阶段识别出这些方案可以避免通过贴现现金流法进行不必要的细致论证,可以提高评估过程的效率。早期的详审必须仔细进行,这样可以避免拒绝某些不成熟的项目。

回收期法还有一个特别受忙碌的管理者和理解力稍差一点的学生青睐的特点——使用比较简便。许多公司的经理承认不加选择地使用回收期法并非总能做出最好的决策,但这是分析方案盈利性最简便的一种方法。NPV法很难理解,所以只有当管理层对这些方法有深入的理解时,净现值法才比较有用。在公司或某一部门中,一个方案的成功通常要依赖于员工对此的普遍认可程度。讨论、协商和交换意见通常需要以简单的方式进行,这样专业知识比较少的管理者就可以做出最终的决策。根据一些比较复杂的模型进行决策,可能会导致对方案的排斥,并可能最终失败。

回收期法被从业者推崇的另一个原因是投资收回比较快的企业可以减少风险。未来的现金流量具有很大的不确定性。管理者经常会怀疑长期的预测。回收期法有一个隐含的假设,现金流的风险与其距离项目执行日的时间长短直接相关。由于注重短期收益,这种方法只使用管理者有十分把握的数据。以提供互联网服务的行业为例,竞争因素和技术更新的速度相当之快,以至于预测未来8个月的情况都很难,更何况是8年。因此,管理者会选择忽略超过一定年限以后的现金流的方法。他们只接受那些几年内不会受整个市场崩溃风险影响的方案,或者是不会受到公司无力偿还到期债务造成公司经营失败风险影响的方案。提倡NPV法的人之所以反对这种方法,是因为NPV模型以比较好的方式解释了风险,而不是简单地排除数据。

回收期法的另一个优点是它在资本短缺时的应用。如果资金有限,提早收到回报比推迟得到收益更有优势,因为这样可以投资于其他的可盈利机会。理论上,NPV法可以通过更合适的方式考虑到这些因素。

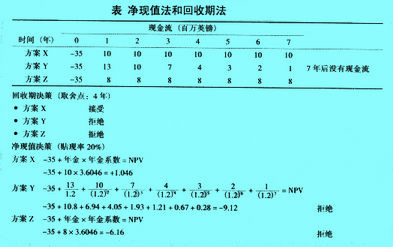

最后,方案前几年收到的现金流也可以反映出其后期的现金流状况。在许多案例中,假设回收期以后的现金流趋势与回收期内的现金流趋势相同是完全合理的,所以,NPV法和回收期法通常会得到接受或拒绝方案的相同的结论。见下表,方案x、Y和z在4年以前的现金流趋势与4年以后的现金流趋势有点相似。根据净现值法和回收期法的决策原则,应该接受方案X,拒绝方案Y和方案Z。