1.什么是利润乘数[1]

2.利润乘数的计算公式[2]

利润乘数是利润变化目分比和影响因素变化百分比之间的比值。其计算公式为:

|

利润乘数= | 利润变化% | |

| 影响因素变化% |

3.利润乘数分析[3]

也许最常用的资产评估分析形式都采用价格与利润乘数(P/E)。例如,当客户的P/E乘数低于(或高于)某个正常贸易范围时(这是市场价格错位的表现形式),经纪人公司的财务总监们常常建议他们购买(或出售)债券。这种特别的资产评估方式不仅适用于债券行业中的小规模股票组而且还被建议用于“控制市场”或大规模股票组市场(我们之所以将控制市场与小规模股票组市场加以区分是因为获得对一个实体的大部分控制权的成本几乎总是需要支付高于目前市场价值的贴水)。

利润价值评估乘数的计算可基于各种不同的利润基数,通常包括税后利润(P/E),未扣除利息与税收利润(P/EBIT)以及未扣除利息,税收,折旧与摊销费用的利润(P/EBITDA)。不论使用何种乘数,“利润”都应被定义为一个公司的永久利润,即其连续运营利润,不包括那些一次性项目,如终止的运营,特别项目以及一次性注销与收费。使用特定的乘数往往是出于行业的惯例。然而,当分析人员采用利润乘数与已贴现现金流量.进行资产评估分析时,P/EBITDA乘数似乎较为适用,因为它更接近于公司的运营现金流量(CFFO)。

利润乘数的计算还可基于各种不同的时间段。例如,拖曳乘数(trailing multiple)是指每股最近的收盘价格除以最近的会计周期末(剧一个季度或财政年)公布的每股历史利润,(EPS)。而预测乘数(forward multiple)是指每股当前收盘价格除以预测的每股利润(EPS)。由于采用利润乘数资产评估方法的主要原因之一是为了避免建立目标公司莛营模垄这一耗时的过程,预QdEPS数值所需要的数据可从下列数据服务机构获得,如“萨克司投资研究”,“制度经纪人估测系统”以及“首次缴付/汤姆逊财务”。预测乘数有时被调高或调低以反映市场行情的变化或反映某些可能会影响公司股价关于公司未来业绩正面或负面信息(如新产品导人所产生的额外利润增长率)。

除了选择特定的利润乘数,我们应该注意到这些乘数只是衡量那些与行业高度相关的价值的相对尺度。例如,在1999年3月1日,标准普尔500个P/E乘数平均值为33,但是,根据忠实投资有限公司的统计,同期的行业P/E均值如下(见表1):

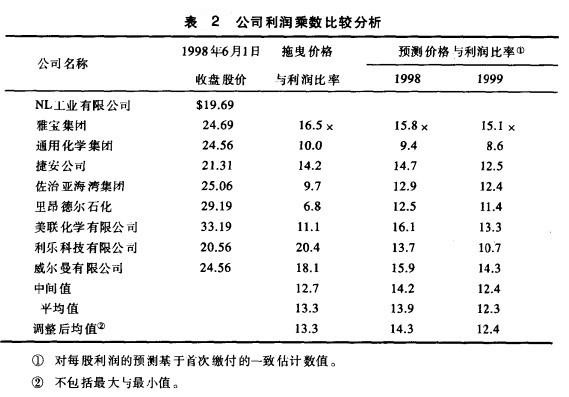

一旦选定适合的乘数(参数与期限),官便可被用于计算目标公司未来的价格目标(或价值)。例如,在采用利润乘数构架时,首先根据生产线以及风险特征确定一组与目标公司可进行比较的公司,然后计算每个比较公司的P/E比率。接着,计算该组公司P/E比率的平均值,再将此均值乘以目标公司每股利润数值得到目标公司股价的估计值。为作具体阐明,表2列出了可比公司的利润乘数数据。表中的9个公司属于化学以及专业化学行业,大部分来自美国并且就规模与主要业务而言具有“可比性”。

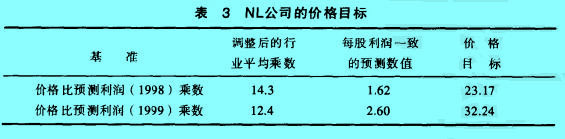

举例来说,如果资产评估的目的是为了确定NL上业有限公司股票的合理价格,资产评估分析人员通常计算调整后的行业乎均乘数,即排除了那些可能扭曲分析的过高与过低的外围价格。然后,将调整后的行业平均乘数乘以目标公司预测利润的估计值以获得NL公司的价格目标,过程如下(见表3):

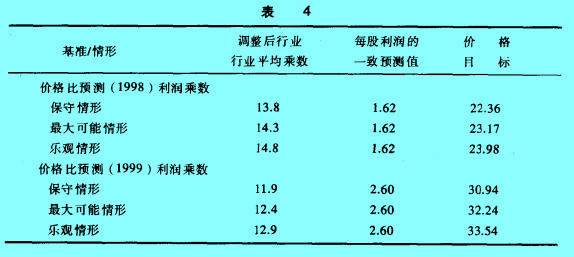

如果假定市场是有效率的且股票价格反映了一个公司的未来利润,NL公司股票目标价掐的适当范围为23.17—32.24美元。由于选定的乘数对于推算股票价格十分重要,分析人员通常制定敏感度表格来评估选定乘数的微小变化对资产评估的影响。例如,以下敏感度数据(见表4):

敏感度数据表明,如果调整后的行业平均乘数被高估(或低估)0.5,NL公司基于1998年预测利润的每股价格错位0.81美元而基于1999年预测利润的股价错位1.30美元。若将这些每股价格数值乘以目标公司已发行股票数量的实际数值,我们便可据此估计潜在收购总成本的价格错位幅度。在本例中,此幅度与高于(或低于)“最大可能”情形中价格目标约四个百分点。

采用利润乘数进行资产评估的主要局限在于,它假定目标公司的利润风险不随时间变化,且这些利润是无穷无尽的,但这些假定几乎一定是不正确的。第二个局限性在于,公布的会计利润可能不是(而且常常是这样)一个公司长期可持续运营现金流量的合适的替代值:运营现金流量可能多于或少于一个公司公布的利润。再次,只有当一组具有高可比性的公司存在时,这种方式才能最大限度地发挥效用。当这组公司的可比性下降时,该方式的效率也随之下降。最后,由于大多数兼并与收购都使股东收益受损,一些分析人员担心,任何形式的可比公司资产评估分析(交易比较分析,或者利润乘数比较分析)都可能促成或延续这种不良的现象。换句话说,如果整个行业发生了价格错位现象,那么处在其下的目标公司的也会被错误定价。

采用利润乘数分析方式的优势在于它使用方便、快捷。但是当牵涉到数百万的投资时,方便与快捷不总是等同于公司价值的精确评估。因此,当收购者在策划一场大宗的收购时,利用已贴现现金流量分析提供的完善的公司运营模型进行更为彻底的资产评估分析才是有保证的。

4.利润乘数模式[4]

5.利润乘数典型案例[4]

迪斯尼的盈利模式其实就是利润乘数模式的典范。迪斯尼把自己电影作品中的角色,通过一定的方式包装起来,再将它们赋予书籍、服装、手表、午餐盒和主题公园等形式上面。这些东西都能为迪斯尼带来高额的利润。再比如星巴克,它也把自己的品牌授权在其他地方,或者重新开发出新的产品如冰淇凌,或者授权特许加盟店等,从其他地方得到了高额的利润。星巴克和迪斯尼的相同点就是,同样拥有一个强大的、对消费者具有吸引力的品牌,然后再把品牌授予其他地方,于是得到了乘数级的回报。到目前为止,迪斯尼和星巴克运用的乘数利润模式,在各自的行业内还没有遇到真正竞争对手的挑战。这也说明,利润乘数模式的企业设计并不是一件容易的事情,可是如果实行成功了,则可以保持相当长一段时间的高额利润。