1.什么是农村税费改革转移支付[1]

农村税费改革转移支付是针对农村税费改革导致地方政府减收出台的政策措施。[2]

为推动农村税费改革顺利实施,从2001年开始,中央财政统筹考虑各地区提高农业税率增收凶素和取消乡镇统筹、降低农业特产税税率、取消屠宰税减收、调整村提留提取办法等因素,对地方净减收部分,通过转移支付给予适当补助。

农村税费改革转移支付资金分配遵循统一与规范、公正与合理、公开与透明等原则,按照基层必不可少的开支和凶政策调整造成的收入增减变化相抵后的净减收数额,根据各地财政状况以及农村税费改革实施过程中各地不可预见的减收增支等因素计算确定,并重点向农业大省、粮食主产区、民族地区和财政困难地区倾斜。

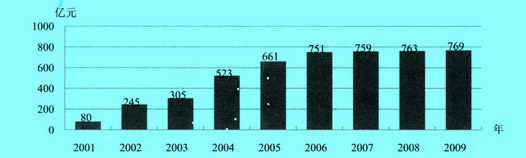

- 图2001-2009年农村税费改革转移支付

为从源头上减轻农民负担,鼓励粮食生产,根据国务院关于农村税费改革统一部署,2004年开始取消除烟叶外的农业特产税,逐步取消农业税。由此减少的地方财政收入,沿海发达地区原则下自行消化,粮食主产区和中西部地区由中央财政适当给予转移支付。地方财政减收额原则上以2002年为基期,按农业特产税和农业税实收数(含附加)计算确定。中央财政补助比例分别为中西部粮食主产区100%,二怍粮食主产区80%;东部粮食主产区(含福建省)50%,非粮食主产区不予补助。

2.农村税费改革转移支付的内容[1]

- (一)农村税费改革转移支付办法

转移支付按照基层必不可少的开支和因政策调整造成的收入增减变化相抵后的净减收数额,并根据各地财政状况以及农村税费改革实施过程中各地不可预见的减收增支等闪素计算确定。转移支付数额的确定,参照税费改革前各地区乡村两级办学、计划生育、优抚、乡村道路修建、民兵训练、村级基本经费以及教育集资等统计数据,按照客观因素核定各地区上述各项经费开支需求和税费改革后地方减少收入额,根据中央对地方转移支付系数计算确定。

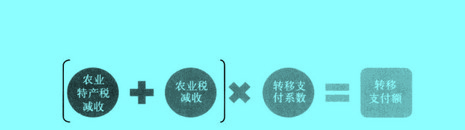

转移支付额的计算公式为:

其中:该地区乡镇转移支付=(该地区乡村两级办学经费+该地区计划生育经费+该地区优抚经费+该地区乡村道路修建经费+该地区民兵训练费+其他统筹支出+该地区屠窜税减收+该地区农业特产税政策性减收一该地区农业税增收)X该地区转移支付系数

村级转移支付按照各地行政村个数、五保户人数、农民人均收入水平及转移支付系数等因素计算确定。

教育集资转移支付按照各地县镇、农村中小学生人数、乡镇和村行政区划数及转移支付系数等因素计算确定。

转移支付系数=(该地区农业税等四项收入占其财力比重÷全国平均农业税等四项收入占地方财力比重X权重+该地区人员经费和基本公用经费占其地方财力比重÷全国平均人员经费和基本公用经费占地方财力比重X权重)X中央财政负担系数

农业税等四项收入是指农业税、农业特产税、屠宰税和乡镇统筹。

- (二)取消农业特产税和农业税率补助

2004年,为进一步深化农村税费改革,党中央、国务院决定全面取消除烟叶外的农业特产税、降低农业税税率,这是落实科学发展观、统筹城乡社会发展、规范农村分配关系、加快解决“三农”问题的一项重大措施。取消农业特产税和农业税降率后,农民负担明显减轻,地方财政收入也将相应减少。为保证改革顺利实施,中央财政有必要通过转移支付的形式,对地方给予适当补助。转移支付数额的确定。转移支付额按照冈政策调整造成的农业特产税(含附加,下同)、农业税(含附加,下同)减收额和中央对地方转移支付系数计算确定。

转移支付额的计算公式为:

1.农业特产税减收额。农业特产税减收额主要按照2002年农业特产税决算收入确定;2003年农村税费改革试点地区根据农村税费改革政策统一要求的合并征收环常、降低税率等因素调整。

2.农业税减收额。农业税减收额根据农业税决算收入及其降率幅度确定,同时适当考虑中央对地方的农业税灾歉减免补助和农村税费改革当年新增尾欠因素。灾歉减免总额按照2002年中央财政实际补助数掌握,分省数按中央财政核定的各地农业税减免任务数占全国的比重确定。

3.转移支付系数。转移支付系数是指中央财政对农村税费改革转移支付的补助程度。各地的转移支付系数,根据粮食贡献程度、财政困难程度确定。中西部粮食主产区为100%,中西部非粮食主产区80%,东部粮食主产区50%(福建省按照50%补助)。

3.建立和完善农村税费改革转移管理体制的必要性[3]

农民负担问题,从公共财政的角度来分析,实质上是一个农村公共产品由谁来买单的问题。长期以来,由于国家在财力分配上存在着重城市轻农村的倾向,在农村许多本应由政府买单的社会公共产品,由于国家财力投入不足,不得不由农民自己来买单,使得农民负担长期居高不下。农村税费改革后,如果不解决农村社会公共产品的供给问题,如果农村社会公共产品仍然像改革前一样由农民自己买单,那么农民负担必然会反弹。

中央关于农村税费改革的基本方针是减轻、规范和稳定。按照这一基本方针进行改革后,乡镇政府和村级组织将会出现较大的收支缺口,这一收支缺口虽然可以通过配套改革,采取精简机构、分流人员、调整财政支出结构等措施来消化一部分,但大量的缺口靠基层自身的能力是无法弥补的,特别是老少边穷贫困地区更是无力解决税费改革给乡镇政府和村级组织带来的收支缺口。对于税费改革给基层带来的收支缺口如果不加以解决,要么是基层政府部门再次伸出向农民收费的手,农村税费改革成果前功尽弃,要么是基层政权组织无法正常运转,影响基层政权的巩固。

有鉴于此,中央和省级,以及有条件的市、县财政,只有建立农村税费改革转移支付制度,采取缺口上移和财力下移的办法,由政府提供农村社会基本的公共产品,由上级财政弥补农村税费改革给乡镇和村级组织带来的缺口,农村税费改革才能顺利向前推进,农村税费改革成果才能得到长久的巩固。